Il Progetto Credito promosso dalla Federazione Carta e Grafica è partito ufficialmente la scorsa settimana. Un’iniziativa di contatto e di approfondimento con tematiche ed esperti, destinata ad allargare gli orizzonti delle imprese e di chi le conduce su un tema strategico come il rapporto con le banche.

Nel primo incontro, martedì 21 maggio, presso la sede della Federazione, è stata presentata un’argomentata analisi di scenario dei settori industriali della filiera carta-grafica, arricchita dall’illustrazione delle modalità che un istituto di credito adopera per valutare l’affidabilità di un’impresa. Una mattinata di confronto intensa, conclusa da un focus sulle nuove disposizioni di legge, tuttora soggette ad evoluzione, in materia di rischio di crisi per le imprese.

Partner della Federazione, nell’iniziativa, UniCredit e Fingiaco. Luigia Mirella Campagna, Industry Expert di UniCredit, ha tracciato gli scenari, dettagliandoli con l’analisi economico finanziaria focalizzata sui settori cartotecnico, grafico e delle macchine. Il settore della produzione della carta, l’altro asse portante della filiera della carta e della grafica, sarà oggetto di una successiva analisi.

L’industria cartotecnica e grafica è inquadrata come ecosistema con aziende ad alto potenziale, che richiede nuovi modelli di business articolati su crescita dimensionale, innovazione e internazionalizzazione per rispondere ai cambiamenti strutturali della domanda e alle criticità del mercato interno, suo principale sbocco. Il tema della crescita dimensionale interessa anche l’altro segmento industriale oggetto dell’analisi, l’industria delle macchine per carta cartone e stampa. Questo settore esprime indicatori decisamente più favorevoli, con forte vocazione all’esportazione, le imprese sono in maggioranza rodate alla competizione sul mercato mondiale, sul quale vantano un solido posizionamento. Nel complesso, le aziende produttrici di macchine hanno dimostrato superiori capacità di assorbimento e reazione rispetto alla crisi iniziata nel 2008 e presentano risultati decisamente migliori rispetto alla media della meccanica strumentale.

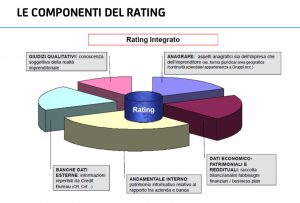

Valentino Mazzotta, del Credit Hub Lombardia di UniCredit, ha illustrato i criteri in base ai quali le banche stabiliscono, in coerenza con il dettato di Basilea 2, il grado di affidabilità, il rating di un cliente: le valutazioni derivano da una molteplicità di fonti informative, basate sia su dati oggettivi, sia su valutazioni qualitative, con una componente che può variare da istituto a istituto e che rende particolarmente importante e utile intensificare la conoscenza reciproca, affinché il ricorso al credito rappresenti uno strumento sempre più strategico per lo sviluppo dell’impresa.

A cura del partner del progetto Fingiaco, l’intervento conclusivo del dott. Andrea Giannelli, strettamente connesso alle modifiche apportate al codice civile in materia dal Codice della crisi di impresa e dell’insolvenza (in base al decreto legislativo n. 14 del 12/1/2019), che determineranno da qui al 2020 nuovi obblighi negli assetti organizzativi, amministrativi e contabili delle società.